OutrasPalavras e Resistir.info

Por Michael Hudson | Tradução: Resistir.info, com revisão de Outras Palavras | Imagem: William Gropper

MAIS:

Esta é a primeira parte de um artigo é baseado no Capítulo 1 de:

Cold War 2.0 – The Geopolitical Economics of Finance Capitalism vs. Industrial Capitalism

(Dresden, ISLET, no prelo)

O original em inglês pode ser lido aqui. A parte 2, aqui

Marx e muitos dos reformadores menos radicais que lhe foram contemporâneos viam o papel histórico do capitalismo industrial como sendo o de remover a herança do feudalismo – os latifundiários, banqueiros e monopolistas que extraíam renda econômica (ou renta) sem produzir valor real. Mas aquele movimento de reforma fracassou. Hoje o setor das Finanças, Seguros e Imobiliário (FIRE, em inglês, pelas iniciais de Finance, Insurance, Real Estate recuperou o controle do Estado, criando economias neo-rentistas.

O objetivo deste capitalismo financeiro pós-industrial é o oposto daquele do capitalismo industrial bem conhecido dos economistas do século XIX. Ele busca riqueza primariamente através da extração de renda econômica, não da formação de capital industrial. O favorecimento fiscal para o setor imobiliário, a privatização do petróleo e da extração mineral, os bancos e os monopólios de infraestrutura aumentam o custo de vida e da atividade empresarial. O trabalho está sendo explorado crescentemente pela dívida aos bancos, dívida estudantil, dívida do cartão de crédito, ao passo que a habitação e outros preços são inflacionados com o crédito, deixando menos rendimento para gastar em bens e serviços quando as economias sofrem deflação da dívida.

A Nova Guerra Fria de hoje é um combate para internacionalizar este capitalismo rentista pela privatização e financiarização global dos transportes, educação, cuidados de saúde, prisões e policiamento, correios e comunicações – além de outros setores que antigamente eram mantidos no domínio público – das economias europeias e americanas, de modo a manter seus custos baixos e minimizar seus custos de estrutura.

Nas economias ocidentais tais privatização reverteram o movimento do capitalismo industrial para minimizar custos de produção e distribuição socialmente desnecessários. Além dos preços de monopólio para serviços privatizados, os administradores financeiros estão canibalizarando a indústria pela alavancagem da dívida e elevados desembolsos de dividendos para aumentar preços de ações.

As economias neo-rentistas de hoje obtêm riqueza principalmente por meio da busca de renta. A financeirização converte a renda imobiliária e monopólica em empréstimos bancários, ações e títulos. Este processo tem sido alimentado desde 2009 pelo Quantitative Easing (“Flexibilização Quantitativa”) dos bancos centrais dos EUA. União Europeia, Inglaterra, Japão e outros. [Significa emitir volumes maciços de dólares, euros, libras ou ienes e despejá-los nas mãos de mega-especuladores, recebendo em troca títulos públicos que têm em seu poder. A inundação de dinheiro espalha-se por todo o mundo, refletindo, por exemplo, na super-valorização dos preços dos imóveis (Nota de Outras Palavras)]

Famílias e empresas afundam em dívida, devendo renda e serviço de dívida aos setores FIRE. Esta sobrecarga rentista deixa menos rendimento de salários e lucros para gastar em bens e serviços, provocando o fim dos 75 anos de expansão vividos pelos EUA e Europa a partir o término da II Guerra Mundial em 1945.

Estas dinâmicas rentistas são o oposto do que Marx descreveu como leis do movimento do capitalismo industrial. A banca alemã, à época, financiava a indústria pesada sob Bismarck, em associação com o Reichsbank e os militares. Mas em outros lugares o empréstimo bancário raramente financiou novos meios de produção tangíveis. Aquilo que prometia ser uma dinâmica democrática e em última análise socialista degradou-se em direção ao feudalismo e à servidão da dívida, com a classe financeira de hoje desempenhando o papel que a classe dos senhores da terra tinha em tempos pós-medievais.

A visão de Marx do destino histórico do

capitalismo:

Libertar economias do feudalismo

O capitalismo industrial que Marx descrevia no Volume 1 do Capital está sendo desmantelado. Ele considerava que o destino histórico do capitalismo era libertar as economias do legado do feudalismo: uma classe hereditária de senhores da guerra que impunha uma renda da terra (por meio de tributos) e da banca (via juros). Ele pensava que na medida em que o capitalismo industrial evoluísse rumo a uma administração esclarecida, e na verdade rumo ao socialismo, a finança usurária, predatória, seria eliminada, suprimindo-se o rendimento rentista, economicamente e socialmente desnecessário: renda da terra, juros financeiros e taxas relativas a crédito improdutivo. Adam Smith, David Ricardo, John Stuart Mill, Joseph Proudon e seus companheiros economistas clássicos analisaram este fenômeno e Marx resumiu sua discussão nos Volume II e III do Capital e no seu livro paralelo Teorias da mais-valia, que trata da renda econômica e da matemática do juro composto, o qual leva a que a dívida cresça exponencialmente a uma taxa mais alta do que o resto da economia.

Entretanto, Marx dedicou o Volume I do Capital à característica mais óbvia do capitalismo industrial: o impulso para obter lucros por meio do investimento em meios de produção para empregar trabalho assalariado a fim de produzir bens e serviços para vender com uma margem superior ao que se pagava ao trabalho. Analisando o valor excedente pelo ajustamento das taxas de lucro para levar em conta gastos com a fábrica, equipamento e materiais (a “composição orgânica do capital”), Marx descreveu um fluxo circular no qual patrões capitalistas pagam salários aos seus trabalhadores e investem seus lucros na fábrica e em equipamentos com o excedente não pago aos empregados.

O capitalismo financeiro corroeu este núcleo da circulação entre trabalho e capital industrial. Grande parte do meio-oeste dos Estados Unidos [uma região antes intensamente industrializada] transformou-se num “cinturão de ferrugem”. Ao invés de o setor financeiro evoluir para financiar investimento de capital na manufactura, a indústria está sendo financeirizada. A obtenção de ganhos econômicos por via financeira, primariamente pela alavancagem da dívida, ultrapassa de longe os lucros alcançados pela contratação de empregados para produzir bens e serviços.

A aliança do capitalismo dos bancos com a indústria

para promover reforma política democrática

O capitalismo nos dias de Marx ainda continha muitas sobrevivências do feudalismo, mais notavelmente uma classe hereditária de senhores da terra que viviam de rendas da terra, a maior parte das quais era gasta improdutivamente com serviçais e luxos, não para obter lucro.

Estas rendas tinham tido origem num imposto. Vinte anos após a Conquista Normanda, Guilherme o Conquistador ordenou a compilação do [censo territorial] Domesday Book em 1086 para calcular o rendimento (yield) que podia ser extraído como imposto das terras inglesas que ele e os seus companheiros haviam capturado. Como resultado das exigências fiscais prepotentes do Rei João, a Revolta dos Barões (1215-17) e a sua Carta Magna permitiram aos principais senhores da guerra obter grande parte desta renda para si próprios. Marx explicou que o capitalismo industrial era politicamente radical ao procurar libertar-se do fardo de ter de suportar esta classe privilegiada de senhores da terra, a receber rendimentos sem qualquer base no valor de custo ou do próprio empreendimento.

Os industriais procuravam ganhar mercados através de cortes de custos abaixo daqueles dos seus competidores. Aquele objecivo exigia libertar toda a economia das “faux frais” [falsas despesas] de produção, encargos socialmente desnecessários embutidos no custo de vida e de fazer negócio. A renda econômica clássica era definida como o excesso de preço acima do valor de custo intrínseco, este último sendo em última análise redutível aos custos do trabalho. O trabalho produtivo era definido como aquele empregado para criar um lucro, em contraste com os serviçais e criados (cocheiros, mordomos, cozinheiros, etc.), com os quais os senhores da terra gastavam grande parte da sua renda.

A forma paradigmática de renda econômica era a renda de terra paga à aristocracia hereditária da Europa. Como explicou John Stuart Mill, os senhores da terra colhiam rendas (e aumentos dos preços da terra) “durante o sono”. Ricardo havia apontado (no capítulo 2 dos seus Princípios de Economia Política e Tributação, de 1817) uma forma parecida de renda diferencial em renda de recursos naturais. Decorria da capacidade dos proprietários de minas com teores de minério de alta qualidade venderem a sua produção mineral, de baixo custo, aos mesmos preços estabelecidos pelas minas de alto custo. Finalmente, havia uma renda monopolista paga aos proprietários de pontos de estrangulamento na economia, onde podiam extrair rendas [como, por exemplo, pedágios] sem base em qualquer desembolso de custos. Tais rendas logicamente incluíam juros financeiros, taxas e penalidades.

Marx via o ideal capitalista como o de libertar as economias da classe dos senhores da terra que controlavam a Câmara dos Lordes na Grã-Bretanha, assim como legislativos superiores em outros países. Tal objetivo exigiu reforma política do Parlamento na Grã-Bretanha, em última análise para substituir a Câmara dos Lordes pela Câmara dos Comuns (Commons), de modo a impedir os senhores da terra de protegerem seus interesses especiais às custas da economia industrial britânica. A primeira grande batalha neste combate contra o interesse dos proprietários de terra foi vencida em 1846 com a revogação das Leis do Milho. A luta para limitar o poder dos proprietários de terra sobre o Estado culminou com a crise constitucional de 1909-10, quando os Lordes rejeitaram o imposto fundiário imposto pelos Comuns. A crise foi resolvida por uma decisão de que os Lordes nunca mais poderiam rejeitar uma lei de arrecadação fiscal aprovada pela Câmara dos Comuns.

O lobbies dos bancos contra o setor imobiliário (1815-1846)

Pode parecer irônico hoje que o setor dos bancos britânicos estivesse de corpo e alma por trás do primeiro grande combate para minimizar a renda da terra. Tal aliança verificou-se depois de acabarem as Guerras Napoleônicas em 1815, que encerraram o bloqueio francês contra o comércio marítimo britânico e reabriram o mercado da Grã-Bretanha a importações de cereais com preços mais baixos. Os senhores da terra britânicos exigiam tarifas protetoras, de acordo com as Leis do Milho – para elevar o preço da comida, de modo a aumentar a receita e portanto o valor do arrendamento de suas posses territoriais. Mas isso resultava em economia de alto custo. Uma economia capitalista com êxito teria de minimizar estes custos a fim de ganhar mercados estrangeiros e, na verdade, defender seu próprio mercado interno. A ideia clássica de um mercado livre era um mercado livre de renta econômica – do rendimento do rentista na forma de renda da terra.

Esta renda – um quase-imposto, pago aos herdeiros dos bandos de senhores da guerra que haviam conquistado a Grã-Bretanha em 1066, e bandos vikings semelhantes que haviam conquistado outros reinos europeus – ameaçava reduzir o comércio exterior. Era uma ameaça para as classes banqueiras da Europa, cujo mercado era o financiamento do comércio através de letras de câmbio. A classe banqueira ascendeu quando a economia da Europa foi reanimada pelo vasto saque do ouro monetário de Constantinopla pelos Cruzados. Aos banqueiros foi permitida uma escapatória, para evitar a proibição aos cristãos de cobrar juros. Seu ganho assumiu a forma de ágio, uma taxa pela conversão de moeda de uma divisa para outra, ou de um país para outro. Mesmo o crédito interno podia utilizar esta escapatória do “câmbio fictício” (“dry exchange”), cobrando ágio em transacões internas camufladas como transferência de moeda estrangeira, da mesma forma que as grandes corporações modernas utilizam hoje “centros bancários offshore” para fingir que ganham os seus rendimentos em países que não cobram impostos

Se àquela época a Grã-Bretanha se tornasse a fábrica do mundo, isto se seria altamente lucrativo para a classe dos banqueiros de Ricardo. Ele era o seu porta-voz parlamentar; hoje, diríamos lobista). A Grã-Bretanha beneficiava-se de uma divisão internacional do trabalho em que exportava manufaturas e importava alimentos e matérias-primas de outros países, especializados em commodities primárias e dependentes dos produtos industriais britânicos. Mas para isto acontecer, a Grã-Bretanha precisava de um trabalho operário a baixo preço. Isso significava baixos custos alimentares, que naquele tempo eram as maiores itens nos orçamentos familiares dos trabalhadores assalariados. Isso, por sua vez exigia acabar com o poder da classe dos senhores da terra de proteger o seu “almoço gratuito” da renda da terra e o de todos os beneficiários de tais “rendimentos não merecidos”.

Hoje é difícil imaginar industriais e banqueiros de mãos dadas, promovendo uma reforma democrática contra a aristocracia. Mas aquela aliança foi necessária no princípio do século XIX. Naturalmente, a reforma democrática naquela época só ia até o ponto de remover a classe dos proprietários de terra, não de proteger os interesses do trabalho.

A retórica democrática vazia da classe industrial e banqueira tornou-se evidente nas revoluções da Europa de 1848. Então, os interesses estabelecidos uniram-se contra a extensão da democracia à população em geral, logo depois que esta ajudou a acabar com a proteção das rendas dos proprietários de terra.

Naturalmente, foram os socialistas que retomaram o combate político depois de 1848. Marx mais tarde recordou a um correspondente que o primeiro ponto do Manifesto Comunista era socializar a renda da terra, mas divertia-se com os críticos da renda no “livre mercado”, que se recusavam a reconhecer que existia uma exploração semelhante à do rentista no emprego industrial da mão-de-obra assalariada. Tal como os proprietários de terra obtinham uma renda da terra superior ao custo de produzir as suas culturas (ou arrendamentos de habitação), também os empregadores obtinham lucros através da venda dos produtos do trabalho assalariado com uma margem de lucro. Para Marx, isso em princípio tornava os industriais parte da classe dos rentistas, embora o sistema econômico geral do capitalismo industrial fosse muito diferente do dos rentistas pós-feudais, senhores da terra e banqueiros.

A aliança dos bancos com

os proprietários de imóveis

e

outros setores, em busca de renda

Ao observar como o capitalismo industrial evoluía nos dias de Marx, é possível compreender que ele foi otimista demais, quando enxergou o impulso dos industriais para se desfazerem de todos os custos de produção desnecessários – todos os encargos que aumentavam o preço sem aumentar o valor. Nesse sentido, ele estava plenamente em sintonia com o conceito clássico de mercados “livres” – da renda da terra e de outras formas de renta.

A teoria econômica convencional de hoje reverteu este conceito. Numa distorção orwelliana de duplipensar, os direitos adquiridos (vested interests) definem um mercado livre como sendo “livre” para a proliferação de várias formas de renda da terra, chegando ao ponto de dar benefícios fiscais especiais ao investimento imobiliário ausente, a indústrias de petróleo e mineração (renda sobre recursos naturais) e acima de tudo à alta finança (a ficção contabilística dos “direitos adquiridos”, uma expressão obscura para arbitragem especulativa a curto prazo).

O mundo de hoje na verdade libertou as economias do fardo do arrendamento de terras hereditárias. Quase dois terços das famílias norte-americanas são proprietárias das suas próprias casas (embora o índice de propriedade da casa própria tenha decrescido de 68% para 62%, desde os Grandes Despejos de Obama. Eles foram um subproduto da crise das hipotecas podres e dos salvamentos (bailouts) de bancos adotados pelo presidente entre 2009 a 2016. Na Europa, as taxas de propriedade imobiliária atingiram 80% na Escandinávia e taxas elevadas caracterizam todo o continente. A propriedade da casa própria – e também a oportunidade de comprar bens imobiliários comerciais – foi de fato democratizada.

Mas foi democratizada a crédito. Este é o único modo de os assalariados obterem habitação, porque do contrário teriam de gastar a poupança de toda a vida para comprar uma casa. Após o término da II Guerra Mundial, em 1945, os bancos forneceram o crédito para a compra de casas (e para especuladores comprarem propriedades comerciais), concedendo-lhes crédito hipotecário a ser liquidado ao longo de 30 anos, a provável vida de trabalho do jovem comprador do imóvel.

O segmento imobiliário é, em muitos países, o maior do mercado bancário. Os empréstimos hipotecários representam cerca de 80% do crédito bancário estadunidense e britânico. Eles desempenhava um papel menor em 1815, quando os bancos se concentravam no financiamento do comércio e nas transações internacionais. Hoje podemos falar da Finança, Seguros e Imobiliário (FIRE) como o setor rentista dominante da economia. Esta aliança dos bancos com a propriedade imobiliária levou os primeiros a se tornarem os principais lobistas da proteção dos proprietários imobiliários. Opuseram-se ao imposto territorial que parecia ser a onda do futuro em 1848, face às crescentes campanhas para tributar toda a valorização e as rendas da terra, e constituir a base tributária proposta por Adam Smith, ao invés de tributar o trabalho e os consumidores ou os lucros. De fato, quando o imposto sobre a renda começou a ser cobrado nos EUA, em 1914, ele incidia apenas sobre os mais ricos: 1% dos norte-americanos, cujo rendimento tributável consistia quase inteiramente em propriedades e direitos financeiros.

O século passado reverteu aquela filosofia fiscal. Em muitos países, os bens imóveis passaram a pagar quase zero de imposto desde a II Guerra Mundial, graças a dois benefícios. O primeiro é a “depreciação fictícia”, por vezes denominada de “super-depreciação” (“over-depreciation”). Os proprietários podem fingir que seus edifícios perdendo valor, alegando que se desgastam a taxas ficticiamente elevadas. (É por isso que Donald Trump diz adorar depreciação). Mas de longe a maior dádiva é que os pagamentos de juros são dedutíveis nos impostos. Os bens imóveis são tributados localmente, com certeza, mas tipicamente apenas a 1% da sua valorização avaliada, o que é menos de 7 a 10% da renda real do terreno1.

A razão básica por que os bancos apoiam o favorecimento fiscal dos proprietários é que tudo a que o arrecadador fiscal renunciar fica disponível para ser pago como juro. Banqueiros hipotecários acabam ficando com a vasta maioria da renda da terra nos Estados Unidos. Quando uma propriedade é posta à venda e os proprietários disputam uns contra os outros para comprá-la, o ponto de equilíbrio é aquele em que o vencedor está disposto a pagar ao banqueiro o valor pleno da renda para conseguir uma hipoteca. Investidores comerciais também se dispõem a pagar todo o rendimento como rendas, para conseguirem uma hipoteca, porque se beneficiam do ganho de “capital” – ou seja, o aumento do preço da terra.

A posição política dos chamados socialistas ricardianos na Grã-Bretanha e dos seus homólogos na França (Proudhon e outros) era a de que o Estado cobrasse a renda econômica da terra como a sua principal fonte de receitas. Mas os ganhos de “capital” de hoje verificam-se principalmente no setor imobiliário e financeiro e são virtualmente isentos de impostos para os proprietários de terras. Os proprietários não pagam impostos sobre a valorização à medida que os preços imobiliários sobem. E quando os proprietários morrem, toda a responsabilidade fiscal é extinta.

As indústrias petrolífera e mineira também estão notoriamente isentas do imposto sobre suas rendas de recursos naturais. Durante muito tempo, o subsídio por esgotamento (depletion allowance) permitiu-lhes um crédito fiscal para o petróleo que era vendido, permitindo-lhes comprar novas propriedades produtoras de petróleo (ou o que quisessem) com a sua suposta perda de ativos, definida como o valor para recuperar o que quer que tivessem esgotado. Não havia perda real, é claro. O petróleo e os minérios são fornecidos pela natureza.

Estes setores também se tornam isentos de impostos sobre os seus lucros e rendas no exterior, pois utilizam-se de centros bancários off-shore. Este estratagema permite-lhes reivindicar a realização de todos os seus lucros no Panamá, Libéria ou outros países que não cobram um imposto sobre o rendimento e muitas vezes não têm moeda própria, mas utilizam o dólar para poupar às corporações qualquer risco com câmbios estrangeiros.

No setor petrolífero e mineiro, tal como no imobiliário, o sistema bancário tornou-se simbiótico com os beneficiários do rendas, incluindo as empresas que extraem renda monopolista. Já no final do século XIX, o setor bancário e segurador era reconhecido como “a mãe dos trusts”, financiando a sua criação para extrair rendas monopolistas acima das taxas de lucro normais.

Estas mudanças tornaram a extração de renda muito mais remuneradora do que a busca do lucro industrial – exacamente o oposto do que os economistas clássicos insistiam e esperavam que viesse a ser a trajetória mais provável do capitalismo. Marx esperava que a lógica do capitalismo industrial libertasse a sociedade do seu legado rentista e criasse investimento público em infra-estruturas a fim de reduzir o custo de produção em toda a economia. Ao minimizar as despesas de mão-de-obra que os empregadores tinham de cobrir, este investimento público colocaria em funcionamento a rede organizacional que, a seu tempo (e certamente por meio de uma revolução) se tornaria uma economia socialista.

Embora os bancos tenham se desenvolvido ostensivamente para servir o comércio externo das nações industriais, eles tornaram-se uma força em si mesma, minando o capitalismo industrial. Em termos marxistas, ao invés de financiar a circulação M-C-M’ (dinheiro investido em capital para produzir lucro e, portanto, ainda mais dinheiro), a alta finança abreviou o processo para M-M’, ganhando dinheiro puramente com dinheiro e crédito, sem investimento de capital tangível.

A pressão rentista sobre os orçamentos:

Deflação da dívida como subproduto da inflação dos preços

A democratização da propriedade habitacional significou que as casas já não eram possuídas principalmente por proprietários ausentes que extraíam renda, mas por seus próprios ocupantes. À medida em que a propriedade das casas se difundia, novos compradores passaram a apoiar o esforço rentista para bloquear a tributação da terra – não percebendo que a renda não tributada seria paga aos bancos como juros, para absorver a renda de arrendamento até então paga a senhorios ausentes.

Os preços imobiliários subiram em consequência da alavancagem da dívida. O processo torna ricos os investidores, especuladores e seus banqueiros, mas eleva o custo da habitação (e da propriedade comercial) aos novos compradores, os quais são obrigados a assumir mais dívida a fim de obter habitação segura. Esse custo é também transferido para os inquilinos. E os empregadores, em última análise, são obrigados a pagar à sua força de trabalho o suficiente para que esta cubra estes custos financeirizados de habitação.

A deflação da dívida tornou-se a característica distintiva das economias atuais desde na América do Norte e Europa, impondo “austeridade” à medida em que o serviço da dívida absorve uma parte crescente do rendimento pessoal e empresarial, deixando menos para gastar em bens e serviços. Os 90% dos sujeitos econômicos endividados veem-se obrigados a pagar cada vez mais juros e taxas financeiras. O setor empresarial, e agora também os poderes estatal e local, são igualmente obrigados a pagar uma parte crescente das suas receitas aos credores.

Os investidores estão dispostos a pagar a maior parte dos seus rendimentos de rendas como juros ao setor bancário, porque esperam vender a sua propriedade em algum momento por um ganho de “capital”. O capitalismo financeiro moderno centra-se nos “retornos totais”, definidos como rendimentos correntes mais ganhos nos preços de ativos, sobretudo para terrenos e bens imobiliários. Na medida em que uma casa ou outra propriedade é valiosa por muito que os bancos emprestem contra ela, a riqueza é criada principalmente através de meios financeiros, pelos bancos que emprestam uma proporção crescente do valor dos ativos dados em garantia.

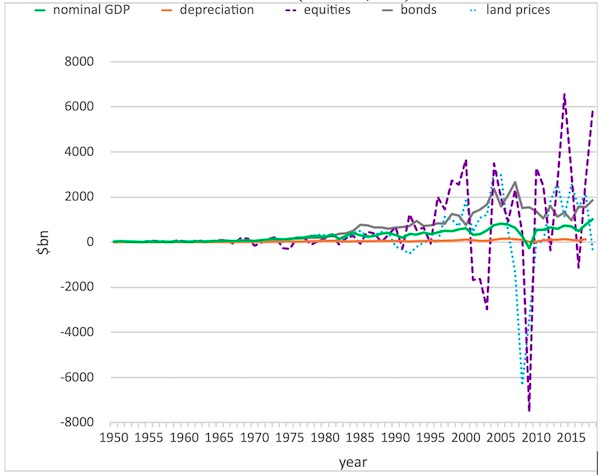

Variaações anuais do PIB e

principais componentes de ganhos nos preços dos ativos

(em bilhões de dólares)

O fato de que os ganhos em preços de ativos são amplamente

financiados pela dívida explica por que o crescimento econômico

está se reduzindo nos Estados Unidos e na Europa, mesmo quando o

mercado de ações e os preços imobiliários são inflacionados com

crédito. O resultado é uma economia alavancada por dívida.

As alterações econômicas no valor da terra de ano para ano excedem de longe as alterações do PIB. A riqueza é obtida primariamente através de ganhos em preços de ativos (“capital”) na valorização de terras e imóveis, ações, obrigações e empréstimos de credores (“riqueza virtual”), não tanto pela poupança de rendimentos (salários, lucros e rendas). A magnitude destes ganhos de preços de ativos tende a apequenar lucros, rendimentos de arrendamentos e salários.

A tendência tem sido de imaginar que o aumento dos preços dos imóveis, ações e títulos tem tornado os proprietários mais ricos. Mas esta subida de preços é alimentada pelo crédito bancário. Uma casa ou outra propriedade é tão mais valiosa quanto mais um banco, tomando-a por garantia – e os bancos têm emprestado uma proporção cada vez maior do valor das casas, desde 1945. No caso dos bens imobiliários dos EUA, a dívida excede o capital próprio desde há mais de uma década. A alta dos preços imobiliários tornou os bancos e especuladores ricos, mas deixou os proprietários das casas e a dívida imobiliária comercial afundados em dívidas.

A economia como um todo sofreu. Os custos de habitação alimentados pela dívida nos Estados Unidos são tão elevados que se todos os norte-americanos recebessem gratuitamente os seus bens de consumo físico – a sua comida, vestuário, etc – ainda assim não poderiam competir com os trabalhadores na China ou na maior parte dos outros países. Esta é uma das principais razões pelas quais a economia dos EUA se desindustrializ.. Por isso, a política de “criação de riqueza” por meio da financeirização sabota a lógica do capitalismo industrial.

(continua)

1Apresento os gráficos em The Bubble and Beyond (Dresden: 2012), Capítulos 7 e 8, e Killing the Host (Dresden: 2015).